車を所有していると、必ず自動車税を納めることになります。自分の車を中古車として売却する際、納めた自動車税は還付されるのか、疑問に思う方もいるでしょう。

原則的には、税金そのものは還付されません。しかし、買取店では納付した税額を考慮して買取金額に上乗せしてくれることがあります。その流れを詳しく説明します。

そして、自動車重量税・自賠責保険料の扱いや、車を売って得たお金に所得税はかかるのかどうかという点もあわせて解説します。

自動車税の「還付」はないが売却時に相当額が返ってくる

車を売却したからといって、納付済みの自動車税が還付されることはありません。ただし、得られる金額が全くないというわけではなく、多くの場合は買取店から還付相当額を受け取れることになっています。

自動車税は当年の4月1日時点の車の持ち主に課税され、当年の4月1日から翌年3月31日までの金額を前払いするものです。よって、翌年の3月に達するよりも前に車を売ると、残りの期間分の相当額が戻ることになります。

自動車税の相当額が買取金額に上乗せされて返ってくる

3月31日に達するよりも前に車を売ると、残りの期間分の相当額が返ってくる場合があります。

どのような形で返ってくるかは業者などにより違いがありますが、大抵の場合は車の買取金額に上乗せされることになります。

よって、査定の際に買取価格に自動車税の残存期間分が上乗せされていなければ、担当者に確認することで金額を出し直してくるかもしれません。そのため、内訳をきちんと確認することが大切です。

買取業者が車を買い取る場合、査定金額に自動車税の残存期間分をプラスすることになります。しかし、これは法的な義務ではありません。

そのため、査定金額に本当に自動車税分が含まれてくるかどうかは、前もって直接聞いて確認する必要があります。買取業者の担当者に、自動車税分はどのような形で戻ってくるのか聞いておきましょう。

査定を受けて買取金額が示されたら、その見積書の内訳も確認します。その中に、自動車税が返ってきた分が含まれているかよく見ておいてください。

もしも自動車税分が含まれていなければ、指摘することで改めて上乗せしてくれることもあります。

売却時に返ってくるであろう金額をあらかじめ知っておけば、担当者ともやり取りがしやすくなるという利点があります。具体的な金額を知っておくには、事前に金額を算出しておくのが一番です。

金額を把握しておけば、自信をもって車を売りに出すことができます。

車を売る日取りが決まったら、自動車税の残存期間分を計算してみましょう。難しい計算ではないので、これで実際にいくら返ってくるか見当をつけられます。

自動車税の残存分はひと月単位で決まります。

例えば、9月に車を売った場合、翌年3月までの残存期間である6ヶ月分が返ってくる計算です。売ったのが排気量2.0リッターの車であれば、自動車税の金額は39,500円です。

計算すると返ってくる金額は19,000円ということになります。

この計算をする場合のポイントは3つです。

- 残存期間は「名義変更の手続きが完了した月の翌月」から数える

- 自動車税の金額は排気量によって決まり、1リッターから6リッターまでの範囲で、排気量は0.5リッターごとに高くなる

- 100円未満は切り捨てる

車の排気量が分からなければ、車検証を見てみるとすぐに分かります。

軽自動車税の場合は、売却しても自動車税のように残存期間から算出された分が戻ってくるということはありません。なぜなら、自動車税が1年分の「前払い」なのに対して軽自動車税は「後払い」になっているからです。

そのため、軽自動車の場合は売却するタイミングによっては大損となることがあります。

例えば、税金を納めた直後の5月に車を売ったとします。普通車の場合は10ヶ月分が返ってくる計算になりますが、軽自動車は納付した分は1円も返ってきません。よって、軽自動車を売却する時はできるだけ損にならないタイミングで売るのが得策です。

損にならないタイミングはいつなのかというと、「1月か2月」が良いです。3月の方が良さそうですが、万が一手続きが遅れて月を跨いでしまうと、車が手元にないのにも関わらず納付書が届いてしまうという可能性があります。

そのため、少しだけ余裕をもって1月か2月に売却するのが最も損にならないタイミングだと言えるでしょう。

車の売り時はいつ?タイミングを誤ると損することも!

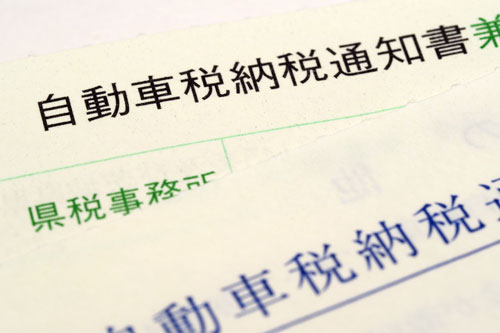

車を売ったのに自動車税の納税通知書が届くことがある?

車を中古車として売却した後に、自動車税の納税通知書のことでトラブルが発生することがあります。車を売却して手元にないのに、かつて所有者だった方のもとへ納税通知書が届くというケースです。

こういったケースは、車を売却した月が3月である場合が大半です。ではなぜ、3月に売却するとこういうトラブルが生じるのでしょう。

以下ではその理由と、この場合の対処法を説明します。万が一の場合に備えて見ておきましょう。

車を売却したにも関わらず、自動車税の納付書が届いてしまう原因として考えられるのは「名義変更の手続きが遅れている」ということです。

3月に車を売却しても名義変更が4月に行われていると、4月1日時点の所有者に対して納付書が届いてしまうことになります。

そもそも自動車税は、基本的に4月1日時点での名義人が納めることになっています。これは車検証に載っている内容をもとに判断され、前払いとして1年分を納付するのです。

仮に3月に車を売却して3月末に手続きが終わったとしても、買取業者がすぐに名義変更の手続きをするとは限りません。繁忙期などはこうした手続きが遅れることもあります。

こうして手続きが4月1日以降にずれ込むと、その結果、前の車の持ち主に納税通知書が届くことになります。

3月頃に車を売却する場合は、その後の手続きはどのようなスケジュールで行われるのか念のため確認しておくと間違いないでしょう。

中古車の名義変更手続きが売却されたその日のうちに行われることは、ほとんどありません。もちろんやり方は業者によって違いますが、どんなに早くとも1~2日はかかると考えた方がいいでしょう。

特に3月は要注意で、年度末にあたるこの月は1年のうちで中古車業界が一番忙しくなる時期です。そうなると、業者の方で一つ一つの手続きに時間がかかってしまうことは十分ありえます。

また、原因は業者の忙しさだけに限らず、書類に不備があり二度手間になるということも考えられます。するとますます手続きが遅くなるので、新年度に向けて車を買い替えたいなら、せめて3月の頭には手続きを終えるのが賢明です。

買取業者の方では、買い取った車を再販するまでの間に、ひと月からふた月ほどの時間をかけて名義変更などを行います。車を売却する時期によっては、名義変更がいつ完了するのか念を入れて確認しておくことが必要です。

では、車の売却後に自動車税の納税通知書が届いたら、どのように対処すればいいでしょうか?

税金は未納のままだと遅延金や延滞金が発生するので、車を買い取った業者に早めに連絡してください。

納税通知書が送られてきたことで名義変更手続きの遅れが判明すれば、買取業者の方でもどう対処するか考えてくれます。大抵は、業者の方で税金分のお金の立て替え、もしくは返金に応じてくれます。

もちろん、業者の方も3月に買い取った車はできるだけ早く名義変更の手続きを完了させようとしているはずです。しかし、それでも見落としや漏れが発生することはありますので、慌てずに相談してください。

こうした事態を防ぐためにも、とにかく3月に車を売却するのであれば、名義変更までのスケジュールをきちんと確かめておくことをおすすめします。もしそれが4月にずれ込む場合は、自動車税の取り扱いをどうするかも業者との間で前もって打ち合わせておきましょう。

自動車税が未納の車は売却できる?

自動車税が未納のままの状態では、ほとんどの業者は引き取ってくれず、基本的に車を売るのは難しいでしょう。

税金である以上は最終的に誰かが払わなければならないので、それを抱えるのは業者にとってもリスクです。

そもそも、車の買取金額にはすでに自動車税の分が含まれているものです。そのため、自動車税が未納のままの車を売却しても、買取金額からは未納の税金分がマイナスされることになります。

さらに、未納の期間が長いと延滞金が発生します。延滞金の算出方法は基本的には日割り計算なので、延滞金がある状態で車を売ると1日ごとにますます買取金額が減っていくことになります。

つまり、自動車税が未納だと延滞金が発生し、そのまま売りに出してもなかなか引き取られない上に買取金額も安くなりがちで、いいことはありません。

自動車税は、車の売却時に相応の分が買取金額にプラスされてくるので、とにかく売る前に納税しておきましょう。

自動車重量税・自賠責保険料は「還付」される?

車検は新車を購入すれば3年後に、その後は2年ごとに受けることになりますが、この時に検査の費用以外に「自動車重量税」を払っています。

また、車を所有している以上は、購入時に強制的に入ることになる「自賠責保険の保険料」も払っているはずです。

これらの費用は車検を受けるのであれば強制的に支払わなければいけない上に、金額もなかなか高額です。車を売却した場合は還付されるのか、あるいは自動車税と同様の扱いになるのか、説明していきましょう。

結論から言うと、自動車重量税と自賠責保険料はいずれも還付される制度が存在していません。

還付はないものの、自動車税と同様に買取業者の慣習として買取金額に上乗せされることが多くなっています。

自動車重量税に還付の制度はありません。

そのため、単純に考えて、車検切れのタイミングで自動車を売却しないと次の車検を受けた時にまた支払うことになってしまいます。そうなると、売る側としては損になるでしょう。

そこで買取業者の間では、車を売却した時点からの残存期間に基づいて買取金額にプラスするという方式となっています。

自動車税と同じで、車検を通してから早めに車を売った方が上乗せされる金額は大きくなります。

車の査定項目には、自賠責保険に関するものがあります。そこでは自賠責保険の残りの契約期間の月数によって点数がプラスされ、それに応じて保険料の残りが買取金額に上乗せされるということです。

自賠責保険料にも還付制度はありませんが、こういった形で返ってきます。

保険の有効期間の残り月数が10ヶ月の普通車なら、約5,000円が上乗せされるという計算になりますが、残り1~2ヶ月だと加点は0点となります。

自動車重量税は、買取金額に相当額が上乗せされる時の取り扱いが業者によって違うことがあります。返ってくるかどうか心配であれば、担当者に確認してください。

一方、自賠責保険料は、買取業者が共通で使っている査定基準の中に点数計算の項目が必ずあります。よって、保険の契約期間が3ヶ月以上であれば、残存月数に応じて買取価格に必ずプラスされます。

車を売却する中で、自賠責保険を解約するための書類や手続きは必要ありません。ただし、廃車の場合は「登録事項等証明書」などを用意して還付手続きを行う必要があります。

こうした細かい事柄は、専門の買取業者でないと把握し切れないものです。少しでも不明な点があれば直接確認するようにしましょう。そうした確認を行うことで、交渉の余地が出て、買取金額に上乗せされることがあるかもしれません。

少しでも高値で買い取ってもらえるように、以上のことを念頭に置いておいてください。

車の売り時はいつ?タイミングを誤ると損することも!

車を売却して得た所得には「所得税」がかかるの?

車を売って得たお金はその方の所得になりますので、売った車の種類や得た金額によっては譲渡所得と見なされて所得税がかかることもあります。

しかし、ほとんどの場合は課税されることはないと考えていいでしょう。

車を売却して利益を得たとしても、所得税が課税されるケースはほとんどありません。この場合の所得税の課税基準は、第一に売った車の「用途」にあるからです。

売却した車がもしも「通勤」「通学」「買い物」などの、ごく私的な範囲で使われていたのであれば、所得税はかかりません。自家用車には課税されないルールだからです。

注意が必要なのは、それが「業務用」の車だったり、滅多に使う機会のない「レジャー用」の車だったりした場合です。この場合、売却して得た所得は譲渡所得扱いになります。

収益が譲渡所得と見なされれば、これは課税対象になりえます。心当たりがある場合は、売却する手続きの中で買取業者に確認しておきましょう。

車を売って得た所得が課税対象になるには、もうひとつ条件があります。それは、もともとの車の購入代金よりも買取金額が「500,000円以上」上回っていた場合です。これに該当すると上回っている分の金額に所得税がかかります。

つまり、業務用やレジャー用として使われていた車を売却して、なおかつ実質的に500,000円以上の「利益」が生じたという2つの条件に該当しなければ、車を売って得たお金は課税対象にならないということです。

そして、この2つの条件に当てはまり、実際に課税されるような例はほとんどないと考えていいでしょう。

通常、中古車は購入時以上の価格で売れることはありません。ありえるとすればプレミアのついたレアな車種を売却するような場合で、そうなると課税対象になり、確定申告により税額を算出する必要が生じる可能性があります。

業務用やレジャー用の車を売却し、譲渡益が500,000円を超えたら、確定申告の書類を作成しなければなりません。

確定申告は1年間の所得に基づいて税金の額を計算する手続きで、税金を納付する際の基準になるものです。

課税対象となる譲渡所得の金額は、車を売って得た金額から取得価額と売却費用を引き、最後に500,000円をマイナスすることで導き出されます。これは特別控除としてこの金額をマイナスすると決まっているため、課税されるのは500,000円を超えた場合だけということになるのです。

通勤や通学など、一般の方がプライベートで使用した普通自動車は、売ることによってこのような確定申告の必要が生じることはまずありません。

該当するケースであれば、このような手順を踏んで所得税を納めなければならないと覚えておくだけで十分でしょう。